みなさんこんにちは。前回は、損益計算書を見ましたが、今回は貸借対照表です。

それでは、いきましょう!

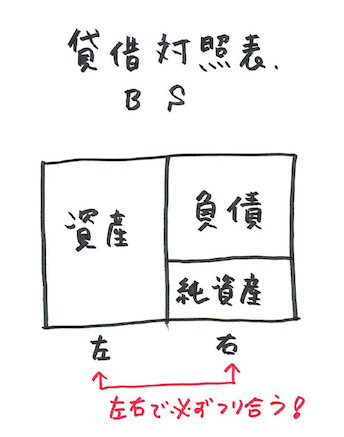

今回は、会計の基礎知識(その2)として、貸借対照表(バランスシート B/S)を見ていきたいと思います。

前回の損益計算書に続いて、貸借対照表も基本の財務諸表です。こちらもどのような項目でできているのか、基本の構成をしっかりと理解しておくと良いと思います。

本記事の内容

ここでは、貸借対照表の見方について解説します。

管理人は、貸借対照表と損益計算書を同時に見ていきます。そうすると、前回の記事にも書きましたが、あたらしい企業のストーリーが見えてきます。そうかー、この損益計算書の項目か、貸借対照表だとココかぁなど、簡単なパズルのピースを見つけていくような作業です。そのため、「ジッと」眉間にしわを寄せてみるのではなく、パズルを解くような気持ちで(数独のような気持ちで)楽しく見てみましょう!

さあ、基本となる貸借対照表(B/S)をみていきましょう!

目次

1.貸借対照表とは何か?

貸借対照表、B/S、バランスシート、ビジネスマンであれば、あるいは自営業でも聞いたことがあるかと思います。

自営業も、青色申告書を出す場合は、損益計算書と一緒に、貸借対照業を出さないといけませんよね!

でも、ソフトを使って作っていると、あれよあれよと数字の羅列が作られて、よくみなくてもしっかりと数字はあっている!まあ、いっか!これで!

税務署オッケー!

となります!税務処理的にはこれでOKですが、実際の経営や投資を考えるとこれではいけませんね!

それではいきます。

貸借対照表は、英語でバランスシート(Balance Sheet)といいます。その名の通りで、会社の資産や借金がどんなバランスであるのかなぁーということを見ていきます。

これは何をみるかというと、貸借対照表を作った時点での

「会社の安全性」

をみることができます!!

ここで重要なのは、「貸借対照表を作った時点」という文言です。

この表を作った時点の会社の状態のみを示しています。そのため、現時点での「スナップショット」とも言われます。

2.貸借対照表(バランスシート)の構成

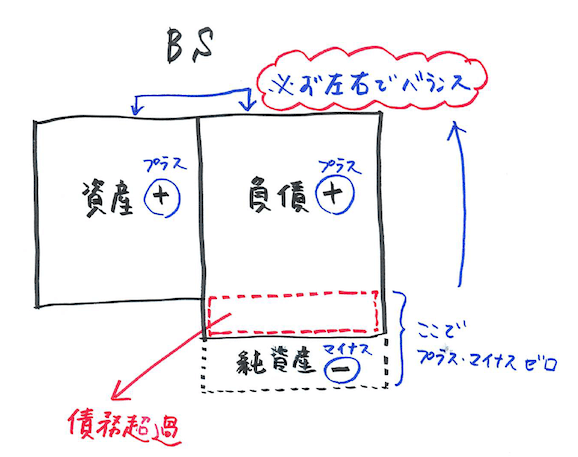

貸借対照表(バランスシート)を理解する最も重要な点は、その名にあるように表の左右がバランスしているという点です。

では、貸借対照表の構成を見てみましょう!

貸借対照表は、以下の項目で成り立っています。

- 負債

- 純資産

- 資産

このように、たった3つです。いいですね!シンプルですね。このシンプルな構造は重要で、だからこそ様々な企業と比較しやすいということです。

しかし、かきかたにちょっと特徴があり、右と左に分けてかきます。

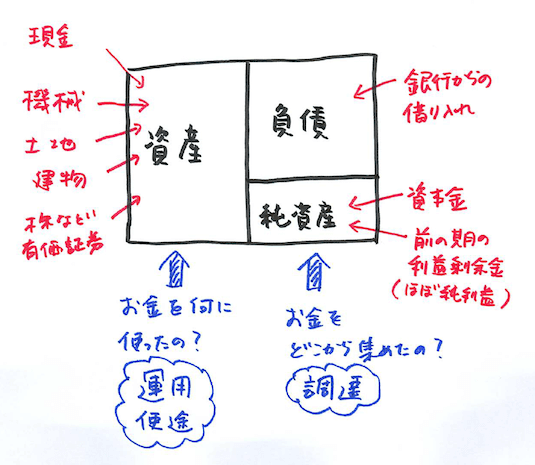

右に「負債」と「純資産」の項目がきます。

負債とは、金融機関から借り入れなどを行なって集めた資金になります。つまりは借金に当たる項目です。

純資産は、株式の発行による資本金と、これまでの利益で稼いだ資金がきます。これは借金ではなく、返さなくて良いお金と考えると良いです。

右側の項目は、どのようにお金を集めたかを示しています!

左に「資産」がきます。(右側の純資産と惑わされるので気をつけてください!)

この項目は、集めたお金が今どのような形になっているのかを示します。つまり、現金なのか、機械なのか、建物なのか、仕入れた品物なのかです。

左側の項目は、あつめたお金が何に姿を変えたのかということです。

BSをみると、企業がお金をどのように集めて、いったい何にお金を使ったのかが一目でわかります。

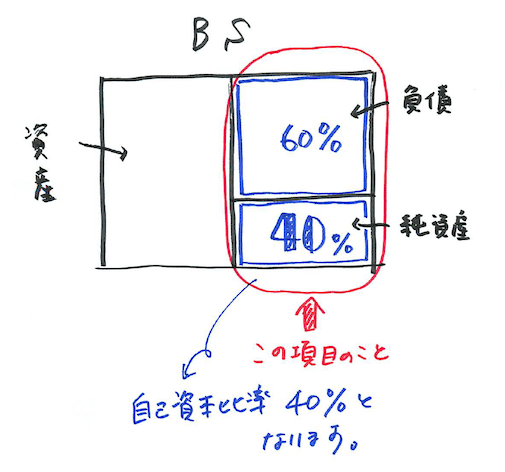

3.貸借対照表−自己資本比率

はい、ちょっと難しそうな単語がきました。

自己資本比率。

でも、全然難しくありません。

右側の負債と純資産の合計額のうち、純資産の占める割合のことです。つまり、借金をしないでどれぐらいお金を集めたのかなということがわかります。

この数値が高い方が、当然借金をしていないので会社の健全性が高いということになります。

目安ですが、上場企業の場合はこの数値がだいたい4割ぐらいだと健全ということになります。

4.貸借対照表−自己資本が高ければいよい?

もちろん自己資本が高いということは、無借金経営なので財務体質は極めて良いです。

このお金は借金ではないので、株主に返す必要はないですが、配当金や株価を上昇させることで、お金を提供してくれた株主に報いていかなくてはなりません。

株主に報いるのは結構大変ですね!

ハゲタカ(古い!)もいますしね。

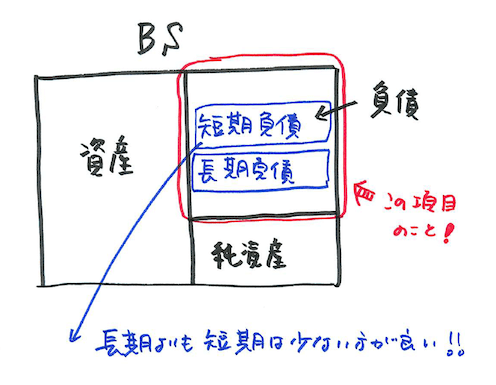

5.貸借対照表−負債は短期と長期があります

負債は借金ですが、ここには短期と長期があります。返済期間が長いものとすぐに返さないといけないものです。

みなさんが銀行側だとすると、どんな会社に短期の貸し出しをしますか?

そう、ご想像の通り、すぐに返せるのかな?大丈夫かな?という会社には短期の貸し出しを行います。逆に、財務状況がしっかりしていて、問題ないなというところには、長期の低金利の貸し出しをするでしょう!

なので、負債にどれぐらい短期の借入金があり、長期負債はどれぐらいなのかをみることはとても重要です。

短期の借入金が少なく、長期の借入金が多いのは安全性が高いです。

6.貸借対照表−債務超過

負債が資産よりも多い状態を債務超過と言います。このとき、自己資本比率はマイナスとなり、自己資本比率も同時にマイナスとなります。

このときは、資産を全てお金に変えても、負債を返すことができない状況です。

企業としてはかなり危機的な状況にあるといえます。上場会社でいえば、上場廃止、管理ポスト行きということになります。

この場合、あたらしく銀行からお金を借りるか、株式を発行するなどして資金調達をしないといけません。

しかし、こんな状況の会社に資金を出す人はいるのでしょうか?

そう考えると、この状況に近くなる貸借対照表はかなり危険な状態にありますし、それを見抜くこともそれほど難しいことではありません。

7.最後に

バランスシートは、お金の調達と使途がすぐにわかるものであり、企業の財政状況がよくわかります。損益計算書は、1年間や四半期など一定期間の業績を示しているのに対して、貸借対照表はその時、ある時点の財政状況がわかります。損益計算書がすばらしいのに、貸借対照表では負債が多いことももちろんあります。両方をみながら企業の今後の発展を見なくてはなりません。