不動産投資信託の重要な指数に「jリート指数」があります。名前は知ってはいてもそもそもこの指数は何でしょうか、そしてどのように見ればいいのでしょうか?本記事ではそうした疑問にお答えしたいと思います。

本記事は、以下の質問にお答えしたいと思います。

まずは、回答です。

jリート指数とは

Jリート(JREIT)指数とは、東証REIT指数のことです。

Jリート(JREIT)指数は、東京証券取引所に上場している全てのJリート(JREIT)銘柄を対象にしたインデックスです。

これを見ることで、日本のREIT市場の全体像が把握できます。

東証REIT指数から、以下の3つの指数を追加してみることで、Jリート(JREIT)への売買判断の材料のひとつとなります。

- 東証REITオフィス指数

- 東証REIT住宅指数

- 東証REIT商業・物流等指数

本記事の内容

本記事では、jリート(JREIT)指数について解説したいと思います。jリート(JREIT)をやろうと思っている人は、個別のjリート(JREIT)の価格だけでなくかならずチェックしなければならないものにjリート(JREIT)指数があります。ここでは、初心者にもわかりやすくjリート(JREIT)指数とは何か?jリート指数を見たら一体何がわかるのか?売買する時の基準となるのか?などについて見てみたいと思います。

目次

- Jリート(JREIT)とは何か?

- Jリート(JREIT)の特徴として高い分配率があります

- Jリート(JREIT)指数には何があるの?

- Jリート(JREIT)指数の長期推移

- 2020年(コロナウイルス時期)におけるJリート( JREIT)指数の推移

- Jリート(JREIT)指数に連動したETF

- まとめ

- Jリート(JREIT)向けのネット証券の記事です(ご参考)

Jリート(JREIT)とは何か?

まずは、Jリート(JREIT)とは何か?について簡単に確認をしておきたいと思います。

「そんなこと知っているよ!」という人も多いかもしれませんが、最初から見ていきたいと思います。

まずREIT(リート)ですね。REIT(リート)とは、Real Estate Investment Trust(不動産投資信託)の略称です。米国で開発された比較的新しい投資商品です。

1960年代に誕生し、1990年代に急速に普及しています。

日本でもREITの投資口は証券市場に上場しています。証券会社を通して日々の価格が上下しながら売買されています。その意味では、投資信託と名前が付いていますが、上場させて株式と同様に取引させるETFと同様の投資商品と考えて良いと思います。

不動産投資は、別に新しいものではなく昔からある投資手法なのですが、複数の投資家から資金を集めて、一人ではなかなか投資できない大きな不動産や、複数の不動産への分散投資をかのうとしています。

投資が不動産なので、その不動産を運用して得た賃料収入が、投資家の分配金の原資となりますね。

日本ではだいぶ遅くて、2000年11月に「投資信託及び投資法人に関する法律」が改正されたことによって、日本版REITということでJリート(JREIT)が誕生しました。仕組みが一部米国と異なる点もありますが、ほぼ同じと見て良いです。

Jリート(JREIT)の特徴として高い分配率があります

Jリート(JREIT)が人気の理由として、高い分配金があります。

これはどういうことかというと、Jリート(JREIT)では、利益の90%以上を分配することで法人税が課税されないという法律があるからです。

これによって、利益のかなりの部分、つまり90%以上が投資家に分配されることになるわけです。

株式と比べてみても、相当に高い分配金が期待されますね。

そして、Jリート(JREIT)の特徴として、その投資先は賃貸事業です。通常の不動産会社のように不動産の開発を行うわけではありません。

そのため、Jリート(JREIT)はリスクが比較的少なく、不動産会社に比べても収益が安定しています。

Jリート(JREIT)指数には何があるの?

本題ですね。

Jリート(JREIT)指数とは、東証REIT指数のことです。

これは、東京証券取引所に上場している全てのREIT(不動産投資信託)銘柄を対象にした指数、つまりインデックスと言われるものです。

基本的には、時価総額(発行済口数×投資口価格)に応じて、東証REIT指数が構成されています。

これを見ることで、日本のREIT市場の全体像が把握できます。

東京証券取引所が毎日算出・公表しているものですが、この東証REIT指数については、さらに東証REIT用途別指数シリーズというものがあります。

これは、以下の3つで構成されています。

- 東証REITオフィス指数

- 東証REIT住宅指数

- 東証REIT商業・物流等指数

これをみると、Jリートの投資管理会社の投資先は、主にオフィス・住宅・商業施設と分けられるので、それぞれの状況も個別に把握できます。

2019年時点で63本のREITが東京証券取引所に上場しているので、時価総額も大きくなり、それについで東証REIT指数も伸びています。

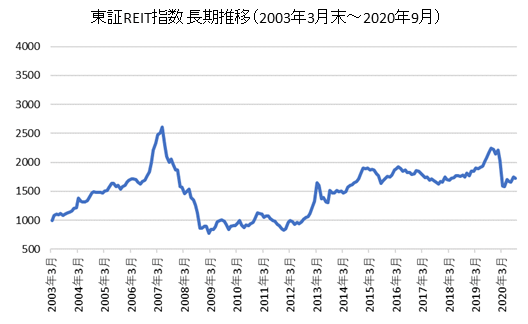

Jリート(JREIT)指数の長期推移

ここでは、Jリート(JREIT)指数の長期推移について見てみましょう!

日本では2000年11月に「投資信託及び投資法人に関する法律」ができて、その後にJリート(JREIT)の商品が出てくるわけです。

- 2001年にREITのファンドがはじめて上場

- 2005年には20本超

- 2007年には40本超

- 2015年に50本超

- 2019年で63本

東証REIT指数は2003年3月31日から算出を開始しています。

グラフを見ていきましょう。2003年から2007年まで、Jリート(JREIT)指数は大幅に上昇しています。

これは、東京都心のオフィスビルが急速に増加すること見込まれていました。つまり、丸ビルや六本木ヒルズなどの開業です。

こうした物件ができたことで、東京都心の周辺地域の活性化につながります。

投資家心理として、かなりプラスの効果となったといえます。

また、金融機関が積極的にJリート(JREIT)投資を開始したことで、価格が急上昇していきます。

その後、2007年5月以降に、J-REITは大幅に下落しています。

恐るべき下落ですね。

米国サブプライムローンの関する懸念です。米国サブプライムローンは、まさに住宅関係の問題でしたから、米国のREITも下がるのと比例して、日本のJリート( JREIT)も大幅に下落します。

実は、リーマンショック前(2008年半ば)には、Jリート(JREIT)指数が1100ぐらいまで落ち込んでいます。

その後、2008年底値から徐々に回復していきます。

2011年3月の東日本大震災後は、再び下落していきますが、日銀の介入などで下げ止まります。

そのあとは、いわゆるアベノミクスが始まり、上昇基調に入ります。2013年に黒田総裁が量的金融緩和を大きく開始したことで、上昇が加速します。

2015年にはJリート(JREIT)指数が1800ポイントを回復し、2019年には2000ポイントを突破しています。

2020年(コロナウイルス時期)におけるJリート(JREIT)指数の推移

2020年2月、新型コロナウイルスの影響によりJ-REITも大きく下落します。

東証REIT指数は、2020円3月19日にほぼ半減します。

1,145ポイントまで急落しました。

そして、現在は1685ポイントまで回復しています。

この回復局面では、コロナ禍でも比較的影響の少ない、物流施設や住宅関連のリートの回復が大きいですが、オフィス関連はなかなか回復していないことが響いています。

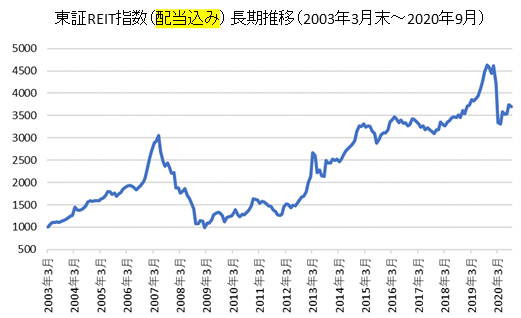

Jリート(JREIT)指数の配当込みのグラフ

こちらは、Jリート( JREIT)指数の配当込みのグラフとなっています。

これを見ると、上記のグラフの見方も少し変わってきます。

Jリート( JREIT)指数の配当込みのグラフは、「分配金込み基準価額」となります。つまり、運用後に投資家に配分される分配金(税引前)をもし再投資した場合の理論上の基準価額のことです。

上記しましたように、Jリート( JREIT)は分配金がとても多かったことを思い出してください。もしこの分配金が再投資されていたら・・・

もし投資家が分配金を一切使わずに、Jリート( JREIT)へ再投資していたらということです。

グラフは、分配金を単純に上乗せしたのではなく、決算日に投資家に利益を分配せずに運用を続けたと仮定して計算しているのです。

このグラフは、「分配金」がJリート( JREIT)ファンドの中に投資資金としてあるわけですから、当然その後の価格変動の影響を受けます。

よって、ファンドが値上がりしているときには「分配金込」で計算した方がより増えますし、逆に値下がりしているときには減りが大きくなりますね。

そうしてみると、細かい見るべき年代は上記と同じですが、2003年に1000ポイントだった指数は、コロナ前で見てみると4500ポイント、2020年11月24日でも3500ポイントを超えています。

そうしてみると、やはり良い投資先であったのがわかります!

こちらもご参考までに

Jリート(JREIT)指数に連動したETF

ここで、東証REIT指数に連動するETFが気になりますね。

もちろん、東証REIT指数に連動するETFはあります!

Jリート( JREIT)は個別には買わないけど、東証REIT指数に連動するETFならいいのでは?と思う人いますよね。

東証REIT指数に連動するETFは、複数のJリート( JREIT)に投資しているのと同じです。ということは、Jリート( JREIT)1件の下落があっても、他のJリート( JREIT)でその下落分をカバーできますね。

そのため、さらにリスクオフしてJリート( JREIT)投資を行いたいときに東証REIT指数に連動するETF(上場投資信託)は有効です。

こちらも参考までに

Jリート(JREIT)指数への連動銘柄一覧

主な、東証REIT指数に連動するETFです。各証券会社や投資会社が出しています。

| 証券コード | 名称 | 対象インデックス | 決算頻度 |

| 1343 | NEXT FUNDS 東証REIT指数連動型上場投信 | 東証REIT指数 | 年4回 |

| 1345 | 上場インデックスファンドJリート隔月分配 | 東証REIT指数 | 年6回 |

| 1595 | NZAM 上場投信 東証REIT指数 | 東証REIT指数 | 年4回 |

| 1597 | MAXIS Jリート上場投信 | 東証REIT指数 | 年4回 |

| 1398 | SMDAM 東証REIT指数上場投信 | 東証REIT指数 | 年4回 |

| 1476 | iシェアーズ・コアJリートETF | 東証REIT指数 | 年4回 |

| 1488 | ダイワ上場投信-東証REIT指数 | 東証REIT指数 | 年4回 |

まとめ

まとめます!

jリート指数とは

Jリート( JREIT)指数とは、東証REIT指数のことです。

Jリート( JREIT)指数は、東京証券取引所に上場している全てのJリート( JREIT)銘柄を対象にしたインデックスです。これを見ることで、日本のREIT市場の全体像が把握できます。

東証REIT指数から、以下の3つの指数を追加してみることで、Jリート( JREIT)への売買判断の材料のひとつとなります。

- 東証REITオフィス指数

- 東証REIT住宅指数

- 東証REIT商業・物流等指数

私は実は、Jリート(JREIT)連動型のETFを少し買い増ししました。回復の戻りはきっと緩やかですが、2−3年先を見据えています。こうした長い目線であれば、今はかなりお得な価格帯にあるのではないかと判断しました。また変化があればご報告します。(2020年11月24日)

Jリート(JREIT)向けのネット証券の記事です(ご参考)

Jリート(JREIT)向けのネット証券の記事がありますので、ご参考になれば嬉しいです。

jリート指数とは何ですか?

jリート指数を見ることによって一体何がわかるのですか?

売買判断にできますか?

こうした疑問にお答えいたします。