不動産投資と不動産投資信託(リート)ってどう違うの?

建築やっていると質問されることも多いはず。だけど、シンプルに説明するのが難しい。

ここでは、わかりやすく解説してみたいと思います。

本記事の内容

不動産投資信託(リート)のメリットとデメリットについて紹介します。

不動産に投資するのってリスクが高い。と思っていいる人も多いのではないでしょうか。たしかに、不動産を買うのは、普通の人は一生に1回、多くても数回ですよね。不動産投資はそのために、一部の富裕層のためのものと思っている人もいると思います。

ここでは、不動産投資信託(リート)について、メリットとデメリットを紹介します。リートは少額から不不動産に投資できる仕組みです。とくに、ETFとして株式市場に上場しているリートは、極めて使い勝手が良い商品です。今後の資産づくりの有効な選択肢の一つとなってきます。

目次

- 不動産投資信託(リート)の特徴

- 不動産投資と不動産投資信託(リート)の違い

- 不動産投資信託(リート)のメリット

- 不動産投資信託(リート)のデメリット

- リスク軽減と換金性が両立するETFがおすすめ

- まとめ

1.不動産投資信託(リート)とは何か?

不動産投資信託は、

不動産 + 投資信託

という2つの言葉で成り立っています。

ここでいう不動産は、オフィスビル、商業施設、マンションなどを指します。ちなみに、民法で規定する「不動産」は、土地および土地に定着している物全般を指す(86条1項)ので、もう少し大きな概念です。

投資信託は、複数の投資家からお金を集めて運用する金融商品です。投資信託の利点は、一定のまとまったお金を運用することで、本来高額のお金でしか投資できない優良な投資対象へ少額から投資することができるようになります。

日本では法律の規制があり、投資信託が投資できる対象は有価証券(株式、債権など)に限られてきましたが、2000年の改正投資信託法(証券投資信託及び証券投資法人に関する法律)により、投資信託において不動産への投資が可能となりました。

この不動産を対象とした投資信託は、不動産投資信託(J-リート)を呼ばれています。不動産投資法人が設定して運営します。不動産投資法人が投資家から集めたお金で不動産(オフィスビル、商業施設、マンションなど)を購入し、賃貸収入や売買の際の利益を投資家に分配する金融商品です。

不動産投資信託の主な対象不動産

- オフィス

- 住居

- 商業施設

- ホテル

- 物流施設

米国ではUS-リートと呼ばれて1960年代に投資信託が作られました。米国の不動産投資信託市場が、最も古い歴史があります。現在も取引が活発で、世界の不動産投資信託市場の約70%を米国リートが占めています。

不動産投資信託の主な購入方法

不動産投資信託の購入方法には主に3つの種類があります。それぞれ特徴がありますので、自分に適したものを選ぶことが必要です。

個別銘柄 リート

不動産投資法人が設定する個別の不動産投資信託(個別銘柄リート)に投資するものです。投資する場合は、不動産投資法人がどういった不動産(マンション、住居、商業施設など)に投資をしているのかしっかりを見極めないといけません。ある程度、投資対象を評価していく目が必要となります。

ここでお分かりのように、どの不動産投資法人を選ぶかがとても重要です。また個別リートとの契約は個別の不動産投資法人と行います。

リートファンド

これは、不動産投資法人が設定する個別の不動産投資信託を選び、ファンドを組んで投資するものです。

ファンド・オブ・ファンズと言われます。

個別銘柄リートに比べて投資対象の分散度が高くなります。そのため、個別銘柄リートに比べてリスクが低いと言えます。このファンドにも種類が色々ありますので、その特徴を見極めることが必要となります。

たとえば、日本限定リート(J-リートファンド)や、米国限定の(US-リートファンド)などですね。不動産の成長率の高い地域に限定しながら分散度を高めて投資することができます。

ここでもリートファンドを扱う不動産投資法人の選び方がとても重要です。またリートファンドとの契約は個別の不動産投資法人と行います。ファンドが上場している場合は、証券会社を通して購入することも可能です。

上場投資信託 リート ETF

上場投資信託 リート ETFとは、リート市場全体の値動きの指数に連動する投資信託商品です。

特徴は株式市場に上場していることです。これによって、株式の売買と同様の感覚で売り買いができるようになります。お手軽の上に、指数連動型であるために分散度が最も高いので、初心者には最もおすすめの商品となります。

以下に、東証で購入できる且つ、NISA対象のものをあげておきます。NISAは長期投資を目的としているため、対象銘柄は選びぬかれており、商品数はかなり限定されています。

以下の商品はその意味で、リスクは当然ありますが長期向けに適しています。分配金利回りは、3%を超えているものも多いです。

- NEXT FUNDS 東証リート指数連動型上場投信

- iシェアーズ Jリート ETF

- MAXIS Jリート上場投信

- NZAM東証リート指数

2.不動産投資と不動産投資信託(リート)の違い

不動産投資

不動産投資は不動産に直接投資をします。つまり、不動産を購入して、家賃収入を得るというのが通常の不動産投資です。

購入する資金がない場合は、銀行から融資を受ける必要があります。また、家賃収入は、すべてが利益となるわけではなく、諸経費が必要となります。

購入して不動産を所有しているわけですから、不動産のメンテナンス費用や固定資産税などの税金も必要となります。こうした資金をすべて引いた残りが投資の利益となるわけです。

不動産投資信託(リート)

一方で不動産投資信託は、株式市場の上場している不動産投資信託ETFを通して購入します。

不動産投資信託ETFに関しては、通常の株式と同様に信用取引もできるので、手元の資金以上に投資を行うことも可能です。

また、投資の利益は配当金(インカムゲイン)という形でもらうことになります。また不動産投資信託ETFも値上りも発生するので、その場合は売値と買値の差益(キャピタルゲイン)を得ることもできます。

不動産への投資に興味がある人にとって、不動産投資信託(リート)は不動産投資と比べて格段に始めやすいといえます。

3.不動産投資信託(リート)のメリット

不動産投資信託のメリットは、以下の5点です。

良い利回りが期待できること

日本で銀行にお金を預けても、超低金利政策のために預貯金の利回りはほぼゼロです。(もちろん、このためにお金を融資してもらう時は低金利で借りれるのですから、その点では恩恵に預かっています。)

こうした金融市場で、東証リート指数の分配金利回りの平均値は現在(2019年)4%前後を維持しています。非常に高い利回りと言って良いでしょう。

換金性が高い

上記した上場投資信託リート ETFで購入している場合は、株式市場で売買できるため極めて換金性が高いです。通常の投資信託では、売買には一定の手続きが必要となります。特に個別銘柄リートについては、旧に大量の売りをかける場合は、担当者から連絡があるかもしれません。

その点、上場投資信託リート ETFで購入している場合はインターネット経由でスマホでもできるので、非常にお手軽です。

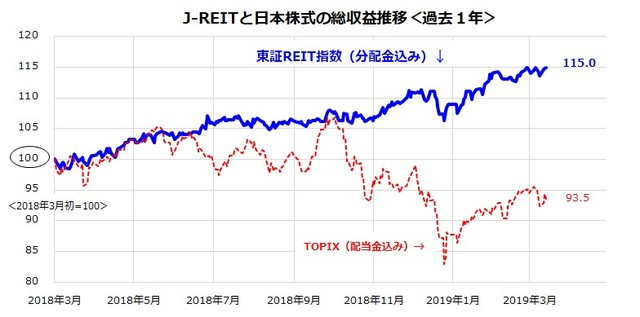

伝統資産(株式・債券・ゴールド)とは異なる値動きであること

伝統資産である株式・債権・ゴールドとは異なる値動きをします。特に日本株式は外部環境(世界政治、世界経済など)の影響を強く受けるために値動きが激しいです。

日本リートの投資対象は、国内商業不動産が多く、賃貸契約も長期の契約が多いため不動産から得られる賃料収入が比較的安定しています。政治経済などの外部要因が短期的に影響してくることは少ない投資商品と言えるので、リスク分散となります。

少額資金で投資が可能

上記したように、直接不動産投資をする場合は大きな資金が必要となります。個人でマンションを購入して運用するとしても、都心であれば1億程度の資金が直ぐに必要となってくるでしょう。

その点、リートでは、複数の投資家から集めたお金で運用するので、まとまった資金を投入することでより利回りの高い物件への投資が可能となります。

少ない資金でよりよい物件へ投資できるのは、大きなメリットです。

分散投資が容易でリスクを軽減できること

リートに投資するだけで分散投資が可能となります。ひとつの不動産にまとめて資金を投資することはリスクが高いです。急激な値上りが期待できる一方で、同様に値下がりのリスクも抱えます。再開発を狙って投資した物件が、ギリギリ再開発ラインに入らないかもしれません。

リート分散投資は、リスクを抑えながらより多くの物件へ投資するものであり、不動産へ投資しながら同時にリスク軽減を図れる投資商品です。

税金、節税対策となること

リート自体は税金対策にはなりません。しかし、NISAの中でリートを選ぶことによって、税金対策となります。

NISAは、「毎年100万円を上限とする新規購入分を対象に、その配当や譲渡益を最長5年間非課税にする制度」です。このNISA口座でリートを取引すれば、配当金は譲渡益に課される20%の税金がかかりません。

まだNISAの枠が残っている人は重要な選択肢となります。

4.不動産投資信託(リート)のデメリット

投資に絶対はないので、しっかりとデメリットも把握しておかなくてはいけません。不動産投資信託のデメリットは、以下の4点です。

金利上昇リスク

リートを扱う不動産投資法人は、銀行からの融資を受けて対象不動産を購入しています。そのため金利上昇によって、利息負担が増すために利益が圧縮されるされることになります。

不動産市場全体におけるリスク

不動産市場は、長期的には様々な外部要因にさらされます。世界政治が不安定になったり、世界経済が不安定になると当然不動産市場への活気がなくなり、土地価格や不動産の評価額が変動します。

日本全体では、これから人口減少時代に突入してきます。人口減少が進行すると、居住者が減少します。住む人がいなくなれば当然商業施設の減少やマンション価格の下落は避けられません。東京の一極集中はさらに加速する可能性もあります。

一方で、現在政府が進めている外国人人材の受け入れは、こうしたリスクを軽減する方向に進みます。人口変動が今後どの様になっていくかを考えることは、不動産市場の今後を考える上で重要です。

不動産投資法人の倒産リスク

これは、最も深刻なリスクです。不動産は購入金額も大きいので、想定した投資額が集まらないと倒産リスクが発生します。その場合は、元金自体の返金も難しい可能性が高くなります。

自然災害(地震・火災など)によるリスク

近年地震のリスクは高まっています。気象庁の発表でも、首都圏直下型でマグニチュード7クラスの地震が今後30年間で70%の確率で起こると言われています。

またご存知のように台風によるリスクも大きいです。台風によって河川が決壊した場合の不動産への影響は計り知れません。大量の不動産が一気に影響を受けます。

5.リスク軽減と換金性が両立するETFがおすすめ

以上のメリットとデメリットを考慮すると、リートへの投資はリスクを回避しながら、高い換金性が維持できる上場投資信託リート ETFがおすすめです。

とくに投資初心者の方は、NISA口座のひとつの選択銘柄に入れて初めて見るのが良いと思います。

最後に

30年後の日本の経済状況がどのようになっているのかは誰にもわかりません。しかし、適切な運用によって手元に資金をためておくことは重要です。せっかく作ったマイホーム、購入したマンション、リノベした中古マンションを意に沿わず売却するようなことになってしまわないようにしないといけません。少額からの長期投資の銘柄に、リートはひとつの有効な選択肢として入ってきます。株式、債権、ゴールドに追加する金融商品として考えてみるのはいかがでしょうか。