みなさんこんにちは。

今回は、会計の基礎知識(その3)として、キャッシュ・フロー計算書(CF)を見ていきたいと思います。

損益計算書と貸借対照表に続いて、キャッシュ・フロー計算書も基本の財務諸表です。しかし、損益計算書と貸借対照表ほど有名じゃないというか、あまり馴染みのない名前ですよね。実は、日本の上場企業にこちらの財務諸表の公表が義務付けられたのは2000年からになります。比較的新しい財務諸表です。こちらもどのような項目でできているのか、基本の構成をしっかりと理解しておくと良いと思います。

本記事の内容

ここでは、キャッシュ・フロー計算書の見方について解説します。

管理人は、貸借対照表と損益計算書を見た後に、キャッシュ・フロー計算書をみます。貸借対照表と損益計算書は、法人税の計算(個人事業主も事業における税金計算)のもとになるものなので、この二つの表を見ていても、現金の出入りがよくわかりません。損益計算書では、利益がプラスになっているのに、実際には現金が少ないときもあるのです。なぜだだろう?気になりますよね!そこで、活躍するのが、キャッシュ・フロー計算書となります。財務状況を見るのに必須のものとなります!

さあ、キャッシュ・フロー計算書をみていきましょう!

目次

- キャッシュ・フロー計算書とは何か?

- キャッシュ・フロー計算書(CF)の構成

- キャッシュ・フロー計算書−営業CFとは?

- キャッシュ・フロー計算書−投資CFとは?

- キャッシュ・フロー計算書−財務CFとは?

- キャッシュ・フロー計算書−フリーキャッシュフロー(FCF)とは?

- フリーキャッシュフロー(FCF)がマイナスの場合は、なぜマイナスかの見極めが必要

- キャッシュ・フロー計算書−大企業に多い安定型

- キャッシュ・フロー計算書−スタートアップに多い先行投資型

- 最後に

1.キャッシュ・フロー計算書とは何か?

損益計算書(P/L)、貸借対照表(B/S)に引き続いて重要なのが、キャッシュ・フロー計算書(CF)です。損益計算書(P/L)、貸借対照表(B/S)では把握することができない現金の出入りを見ることができます。

企業の現金のやり取りがよくわかるので、企業の資金繰りがよくわかるというのが特徴です。

簡単にいうと、「家計簿」に似ていますね。

- 月末に給料が入りました。(プラス)

- 八百屋で野菜を買いました。(マイナス)

- お小遣いを子供にあげました。(マイナス)

- 服を買いまいした。(マイナス)

- アルバイトのお金が入りました。(プラス)

などなど、現金の出入りを書くのが家計簿の基本ですよね。それが、キャッシュ・フロー計算書です。そう考えると簡単な気がしませんか?

家計簿は、キャッシュ・フロー計算書そのものです。

2.キャッシュ・フロー計算書(CF)の構成

では、キャッシュ・フロー計算書の構成を見てみましょう!

キャッシュ・フロー計算書は、以下の3つの項目で成り立っています。

- 営業CF

- 投資CF

- 財務CF

このように、たった3つです。

この3つを計算したのちに、結果的に

現在は現金どうなっている?ある?あまりない?

を見ていくものです。

3.キャッシュ・フロー計算書−営業CFとは?

まず、営業CFとは何でしょう。

営業CFとは、「本業」における現金の出入りを見るものです。

製品を作って売った時は現金が入ってきます。ここでは、営業CFはプラスになります。商品は掛けで売って、売掛け金になった場合はここでは現金が入ってきません。営業CFには何も記載しません。

製品の作る材料を買った時は現金が出て行きます。営業CFにはマイナスが記載されます。しかし、現金の出ていくタイミングは、数ヶ月先なのかもしれません。その場合は、実際に現金が出て行った数ヶ月先に営業CFに記載することになります。

もちろん従業員の給料なども、本業に関わるものであれば、営業CFにマイナスで記載されることになります。

4.キャッシュ・フロー計算書−投資CFとは?

「設備投資」、「企業の買収、合併」、「工場建設」、「有価証券の売買」などの場合、つまり企業の将来的に利益につながるものにお金を使った場合には、投資CFに記載します。

企業で現金で足りなくなると、資産を切り売りして現金を作る必要があります。その現金を作るために現金の移動があった場合はここに記載されることになります。

5.キャッシュ・フロー計算書−財務CFとは?

財務CFは、株式を発行したり、銀行からお金を借りたりした時に記載する項目になります。

お金を借りたり株式を発行してお金が入ってくると、財務CFにプラスで記載することになります。

また、借金を返したり株主への配当を行なった場合は、財務CFにマイナスで記載することになります。

6.キャッシュ・フロー計算書−フリーキャッシュフロー(FCF)とは?

営業CFと投資CFを足したものが、フリーキャッシュフロー(FCF)になります。営業CFと投資CFは両方とも、本業に関係のあるものです。

- 商品を仕入れたり、原材料から作って、売って、従業員にも給料を払って儲かった!営業CFはプラスになった!

- さらに、工場を作って、将来に向けた投資を行った。工場を作ったので投資CFはマイナスになった!

- しかし、両方を足すと、プラスであった!!

このプラスのお金が、フリーキャッシュフロー(FCF)です。

このお金は、企業が自由に使えるので、つまり、フリーなので。。。例えば、株主への還元を行ったり、資金の返済使ったりできるわけです。

一方で、マイナスになってしまった場合!これは困ります。現金が出ていっててもにないわけですから、どこからか調達してこないといけません。

外部からの調達、つまり、銀行からお金を借りたり、株式を発行してお金を集めることになります。

7.フリーキャッシュフロー(FCF)がマイナスの場合は、「なぜマイナスなのか!」の見極めが必要

フリーキャッシュフロー(FCF)がマイナスになっている場合は、財務諸表を十分に気をつけてみる必要があります。なぜならそこで企業の財務的な健全性がよくわかるからです。この会社の株を買うべき?かどうかもよくわかります。

マイナスになった理由が、一時的な投資の増加(投資CFの増加)であった場合(機械を買ったり、工場を作ったり)なのであれば、マイナスが継続的でなく将来的な増益も見込めるので問題ありません。

一方で、本業の収益(営業CFがマイナス付近)があまり良くなく、フリーキャッシュフローがいつもマイナスの場合はかなり気をつけた方が良いです。

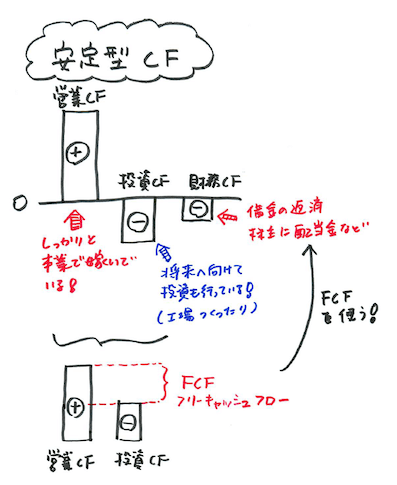

8.キャッシュ・フロー計算書−大企業に多い安定型

通常のキャッシュ・フロー計算書は、どんな感じでしょうか?

ここでは、大企業に多いCFの形を見てみましょう。

現金の出入りを見てみると、まず営業CFがプラスとなると、本業で稼いだお金でさらなる成長のためにお金を使いたくなります。よって、設備投資などを行い、投資CFはマイナスとなります。そして、残ったフリーキャッシュフローで借金の返済や株主への還元を行います。

つまり

- 営業CF (+)プラス

- 投資CF (−)マイナス

- 財務CF (−)マイナス

大企業に多い形ですが、投資のかなり積極的に行う大企業ももちろんあります。

JF東海は、東海道新幹線などによって安定的に稼いできた営業CFをはるかに超えるリニア中央新幹線へ投資しています。そのため、ここではフリーキャッシュフローはマイナスになっています。

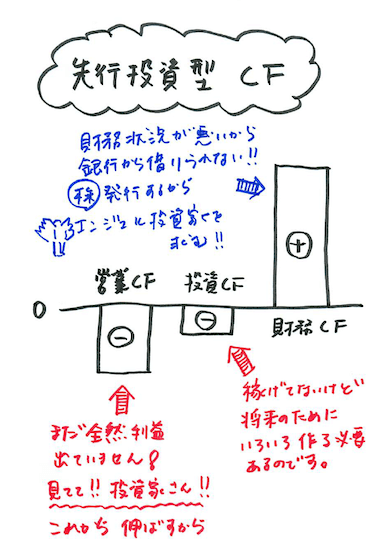

9.キャッシュ・フロー計算書−スタートアップに多い先行投資型

それでは、他にどんな形があるのでしょうか?

本業ではまだまだ稼げていない(営業CFがマイナス)であり、且つ将来に向けた投資を積極的に行う(投資CFもマイナス)。さらに、そのための資金調達を積極的に行う(財務CFはプラス)うのがスタートアップに多い形です。

資金調達は、スタートアップの場合は株式発行の形で資金をエンジェル投資家から集めるなど多いですよね。

つまり

- 営業CF (−)マイナス

- 投資CF (−)マイナス

- 財務CF (+)プラス

となります。

この場合は、投資家は営業CFがどこで反転してプラスとなるのかをよく考えておかないといけません!

10.最後に

キャッシュ・フロー計算書は、損益計算書と貸借対照表からは見えてこない現金の出入りをみることができます。これは、企業の財務的な状態を一目で見るのに極めて重要です。この3つの財務諸表をよく見ることで、企業の状態を把握することができるようになります。そして、この数字の背景の裏にはさまざまな企業のストーリーがあるわけです。経営者が今後の会社をどのように舵取りするのか?したいのか?してきたのか?がよくわかります!是非とも皆さんも見てみましょう!