本記事の内容

本記事では、中古マンションを購入したい人向けに、資金計画から購入までのすべての流れについて把握することで、より良い物件を適正価格で、納得して購入する方法について解説したいとおもいます。

ーーー題して、『中古マンション購入完全ガイド』です。ーーー

中古マンション購入完全ガイド(5)では、『住宅購入資金1000万円を貯める方法』について考えてみたいと思います。まず前回の記事から、なぜ?1000万円というところからおさらいをして、実際に1000万円を現実的にためる方策について考えてみます。

中古マンション購入完全ガイド

- (1)購入の流れ・全体像を把握しよう

- (2)購入時の諸費用のすべてを知ろう

- (3)購入相場を見極める方法

- (4)購入のための資金計画をしよう

- (5)購入資金1000万円を貯める方法 ←今回はココ

- (6)住宅ローンの計画を立てよう

- (7)銀行の住宅ローン7選 を徹底比較します

- (8)フラット35 を徹底比較します

- (9)中古マンションの<物件探し>の方法

- (10)おすすめのデザインリフォーム済マンション販売会社

- (11)中古マンションの資産価値チェックを必ずしよう

- (12)物件の内覧・内見ポイントを教えます(チェックリストあり)

- (13)中古投資マンションの選び方

- (14)災害に強いマンションの選び方

- (15)地震・火災保険の選び方

- (16)火災保険を見積比較でシミュレーションしよう

- (17)契約・決済の手順をまとめます

- (18)マンション購入後の税金について解説します

- (19)住宅ローン減税制度を利用しよう

- (20)引っ越しに役立つタスクリスト・備忘録一覧(チェックリストあり)

- (21)引越し一括見積りで引越し料金を半額にするトーク術

- (22)購入後に資産価値を維持するマンション・メンテナンスの方法

目次

- なぜ1000万貯める必要があるのか?

- 1000万円貯める具体的な方法

- (1)銀行に貯蓄する

- (2)財形貯蓄

- (3)インデックス投資

- (4)個別株投資(住宅用資金としてはおすすめしません)

- (5)可能であれば、親に前借りする?

- まとめ

なぜ1000万貯める必要があるのか?

前回の記事の復習も兼ねて、なぜ1000万円なのか整理してみましょう。

まだ読んでいない人はこちらも事前に読んでおいてください。↓↓↓↓

以下の前提で話をします。

1000万円の内訳は、(A)頭金 +(B)3~6ヵ月分の生活費 +(C)諸経費)+(D)新居に向けて購入するもの)

- (A)「頭金」は、10%とする

- (B)1ヶ月分の生活費(食費・光熱費・通信費・医療費・雑費・車費等) :20万円 として、6ヶ月分を120万円とする

- (C)「諸経費」は6%とする

- (D)「新しい家具や電気製品など』で50万円とする

以上をまとめて表にすると、以下のようになります。

(A)(B)(C)(D)の合計が、だいたい1000万円になるところは、住宅代金が5000万円のところになります。

まずは、1000万円貯めれば、選択肢がかなり増えるので、ここではキリよく1000万円としてみました。

| 住宅代金 | (A)「頭金」 | (B)6ヶ月分の生活費 | (C)「諸経費」 | (D)家具など購入 | (A)(B)(C)(D)の合計 |

|---|---|---|---|---|---|

| 2000万円 | 200万円 | 120万円 | 120万円 | 50万円 | 490万円 |

| 2500万円 | 250万円 | 120万円 | 150万円 | 50万円 | 570万円 |

| 3000万円 | 300万円 | 120万円 | 180万円 | 50万円 | 650万円 |

| 3500万円 | 350万円 | 120万円 | 210万円 | 50万円 | 730万円 |

| 4000万円 | 400万円 | 120万円 | 240万円 | 50万円 | 810万円 |

| 4500万円 | 450万円 | 120万円 | 270万円 | 50万円 | 890万円 |

| 5000万円 | 500万円 | 120万円 | 300万円 | 50万円 | 970万円 |

| 5500万円 | 550万円 | 120万円 | 330万円 | 50万円 | 1050万円 |

| 6000万円 | 600万円 | 120万円 | 360万円 | 50万円 | 1130万円 |

| 6500万円 | 650万円 | 120万円 | 390万円 | 50万円 | 1210万円 |

| 7000万円 | 700万円 | 120万円 | 420万円 | 50万円 | 1290万円 |

| 7500万円 | 750万円 | 120万円 | 450万円 | 50万円 | 1370万円 |

もうひとつ、こんな表も作ってみました。それぞれの住宅代金から頭金を引いた額を全額住宅ローンにするとして、そこからの推定年収です。

これは、住宅ローンの最高額は、年収の5倍ということで計算しています。

上述している5000万円の物件ですと、推定年収が806万円となっています。

一応、これだと住宅ローンの返済に大きく困らないということになります。

ここもしっかりと考えないとけないポイントであり、前の記事の復習でした。

| 住宅代金 | (A)(B)(C)(D)の合計 | 住宅ローン | 推定年収 |

|---|---|---|---|

| 2000万円 | 490万円 | 1510万円 | 302万円 |

| 2500万円 | 570万円 | 1930万円 | 386万円 |

| 3000万円 | 650万円 | 2350万円 | 470万円 |

| 3500万円 | 730万円 | 2770万円 | 554万円 |

| 4000万円 | 810万円 | 3190万円 | 638万円 |

| 4500万円 | 890万円 | 3610万円 | 722万円 |

| 5000万円 | 970万円 | 4030万円 | 806万円 |

| 5500万円 | 1050万円 | 4450万円 | 890万円 |

| 6000万円 | 1130万円 | 4870万円 | 974万円 |

| 6500万円 | 1210万円 | 5290万円 | 1058万円 |

| 7000万円 | 1290万円 | 5710万円 | 1142万円 |

| 7500万円 | 1370万円 | 6130万円 | 1226万円 |

1000万円貯める具体的な方法

1000万円貯めるのに、どうすればよいか。

残念ながら魔法のような方法はありません。

前回の記事にあったように、家計を見直して貯蓄に励むのみのです。

魔法はありませんが、以下の計算式を見ながら現実的な方法を探ります。

10年で貯める場合

- 1000万円 ÷ 10年 ÷ 12ヶ月 = 83333円

- 毎月 84000円の貯蓄です。(家計のやりくりでいけるか?いやちょっと無理かも・・・)

5年で貯める場合

- 1000万円 ÷ 10年 ÷ 12ヶ月 = 166666円

- 毎月 166666円の貯蓄ですね。これは結構厳しいですね!

上記を把握した上で、いかに効率よく貯めるのか?

具体的には以下の、5項目の分けてみてみたいと思います。

- (1)銀行に貯蓄する

- (2)財形貯蓄

- (3)インデックス投資

- (4)個別株投資(住宅用資金としてはおすすめしません)

- (5)可能であれば、親に前借りする?

(1)銀行に貯蓄する

この選択肢は、上記の試算とほとんど変わりません。

現在の銀行に貯蓄した時の「都市銀行」の利子は、以下の通りです。

| 10万円未満 | 10万円以上30万円未満 | 30万円以上50万円未満 | 50万円以上100万円未満 | 100万円以上300万円未満 | 300万円以上1,000万円未満 | 1,000万円以上 |

|---|---|---|---|---|---|---|

| 0.001% | 0.001% | 0.001% | 0.001% | 0.001% | 0.001% | 0.001% |

見てください!

軒並み0.001%です。

- 利子は、0.001%

- 1000万円 を 10年 で貯めるのに 毎月 83333円の貯蓄が必要となる。

(2)財形貯蓄

財形貯蓄とは、給与天引きによる貯蓄制度です。会社が財形貯蓄を募集しているのをみたことある人も多いのではないでしょうか。

実際には、「一般財形」「住宅財形」「年金財形」の3種類があります。ここで対象となるのはこのうち、「住宅財形」です。

正式には、「勤労者財産形成貯蓄制度」といい、略して財形貯蓄です。

財産形成なんて、今回の住宅貯蓄にぴったりですね。給料やボーナスから天引きで3年以上継続することが前提となった金融商品です。

このうち「住宅財形」と「年金財形」は、要件を満たすとマル財(財形貯蓄非課税枠)の範囲内で、財形貯蓄の払戻時の利子所得において、源泉される課税が非課税となります。

なんか、増えた分が非課税になるのはNISAにも似ています!

マル財が適用される上限額は550万円なので、この分の利子の非課税に魅力がある商品でした。

しかし・・・・

現在の財形の金利は、なんとも低すぎます。

<例:みずほ銀行>

| 財形住宅 | 財形年金 | 一般財形 | |

|---|---|---|---|

| 期日指定定期型 | 0.002% | 0.002% | 0.002% |

| スーパー定期5年型 | 0.002% | – | 0.002% |

| スーパー定期10年型 | 0.002% | – | 0.002% |

これでは、利子も大したことないし、それが非課税になったところで大してメリットがありません。

昔は結構よかったのですが、大変残念ながら銀行の普通預金とする上記の試算とほとんど変わりません。

- 利子は、0.002%

- 1000万円 を 10年 で貯めるのに 毎月 83333円の貯蓄が必要となる。

(3)インデックス投資

私は、インデックス投資は、長期に住宅資金を貯めるのには一番有効だと思っています。

私の経験では、実はそうしたのです。

しかし絶対ではないので、、、、もちろん投資は自己責任になりますが、10年というスパンだとかなり有効な選択肢の一つです。

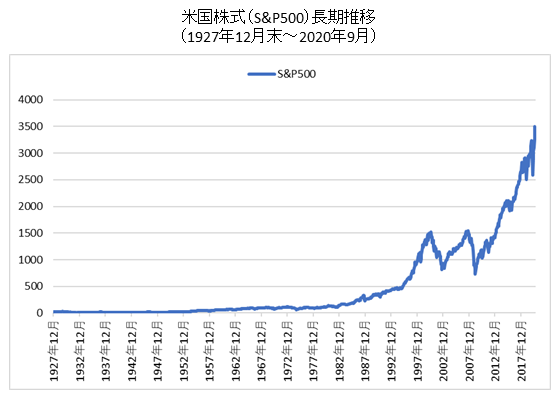

有名なのは、投資の神様バフェットが進めていたSP500のインデックス投資でしょう。

直接SP500への投資はできないので、S&P500に連動する投資信託に投資します。

ここ20年でいうと平均の年リターンはなんと7%なのです。

基本的には値上がりですが、ところどころ暴落もあります。

- 1987年8月~11月:-34% いわゆるブラックマンデーです

- 2000年3月~2002年10月:-49% ITバブル崩壊は結構長く尾を引きました

- 2007年10月~2009年3月:-56% ここは1年半ぐらいかかり暴落 リーマンショック

- 2020年2月~3月:-34% ここは、1ヶ月で一気に暴落です。コロナショック

上記のようなこともあるので、とにかく長く持つとのが大事なので住宅を買いたい時期とぶつかると、数年待たないといけないなんてことも発生する可能性はあるのです。

シミュレーション

ちなみに、1000万貯めるのにこんな感じになります。

<条件>

- 年率7% 複利計算

- 10年で1000万円を目指す。

| 積み立て期間 | 年間投資額 | 配当込投資額 | 配当リターン |

| 1年 | 72万円 | 72.0万円 | 5.0万円 |

| 2年 | 72万円 | 149.0万円 | 10.4万円 |

| 3年 | 72万円 | 231.5万円 | 16.2万円 |

| 4年 | 72万円 | 319.7万円 | 22.4万円 |

| 5年 | 72万円 | 414.1万円 | 29.0万円 |

| 6年 | 72万円 | 515.0万円 | 36.1万円 |

| 7年 | 72万円 | 623.1万円 | 43.6万円 |

| 8年 | 72万円 | 738.7万円 | 51.7万円 |

| 9年 | 72万円 | 862.4万円 | 60.4万円 |

| 10年 | 72万円 | 994.8万円 | 69.6万円 |

年間投資額が72万円ということは、月に6万円です。

こうした額でも、インデックス投資では大きな効果があります。

しかし、上述したように暴落もあるので、慎重にですよ!

ちなみに、この投資は実は私もやっていて。。。

- eMAXIS Slim 米国株式(S&P500)

- iFree S&P500 インデックス

こちらを両方持っています。実は、最初にできたのがiFree S&P500 インデックス(大和アセットマネジメント)だったのです。その後、より手数料の安いeMAXIS Slim 米国株式(S&P500)(三菱UFJ国際投信)が出てきたので、乗り換えました!

こちらは、証券会社の口座を開設して自動引き落としを設定すれば、かなりお手軽にインデックス投資が定期的にできるようになります。

この自動引き落としというのが結構重要で、いわゆるドルコスト平均法ですね。

ドル・コスト平均法とは、投資手法の一つのことです。いわゆる定額の定期購入のことです。ある金融商品を購入する場合、一度に購入することはしません。ある資金を分割して均等額ずつ定期的に継続して投資します。それによって、リスクを下げながら、リターンの最大化を目指します。

わたしはこれが、できるだけリスクを下げながら一定程度リターンもあるということで、住宅資産形成にも使えると思います。

- 年間の平均リターンを、S&P500の20年の平均リターンである7%で計算

- 1000万円 を 10年 で貯めるのに 毎月 60000円の貯蓄が必要となる。

(4)個別株投資(住宅用資金としてはおすすめしません)

個別株は、なんと言ってもリスクが高いのでおすすめしていません。

自己責任でということですが、個別株で住宅資金を貯めるのは、やはりやめておいがようが良いでしょう。

個別株投資を住宅用資金とするのはやめよう!

(5)可能であれば、親に前借りする?

これも一つの手です。

この方法で唯一気をつけて欲しいのは、親からの借金が贈与とみなされないようにすることです。

つまり、贈与税がかかることを避けないといけません。実際に、親族間での金銭の貸し借りは贈与と疑われやすいのです。

ご存知かもしれませんが、まず110万円まで非課税が重要です。

親から毎年、110万円贈与を受ければ、10年間で1100万円となり、しかも非課税です。

それ以上の場合は、多額の税金が発生してしまいます。

贈与ではないとするためには、しっかりと「金銭消費賃借契約書」を作成すれば良いのです。

そうして、書面には、

- 返済期限

- 利率

- 返済方法

の記載が必要です。また、毎月利子と元本をしっかりと返済し、額面がわかるように銀行口座から支払います。

そうすると、書面として返済の証拠、利子の証拠が残ります。これならば、贈与とは見做されません。

こうした書面の書面の作成には、司法書士に頼むこともありますが、結構高いのでインターネットから調べて作成しても良いでしょう。

また、金銭消費賃借契約書は、貸した方、借りた方、連帯保証人がいる場合は保証人の人の分をふくえめて3部作成する必要があります。

親族から借金する場合は、しっかりと「金銭消費賃借契約書」を作って、贈与とみなされないようにしましょう!

まとめ

中古マンション購入完全ガイド(5)では、『住宅購入資金1000万円を貯める方法』についてまとめました。

やはり、1000万円あると、中古マンション購入おいてはかなり選択肢を広げてくれます。

そのため、ある程度の時間をかけて住宅購入資金を準備しましょう!

本記事では私の実体験も含めて書きますので、すべての記事を読み通すことで、中古マンションの購入プロセスが頭の中でしっかりとシュミレーションできるようになると思います。

ぜひ通してお読みください。

中古マンションを選ぶ時の、物件の選択肢を広げるために、貯蓄額を1000万円と設定しています。具体的には、貯蓄額は上記の表を参考にしてください!